企业价值评估对象包括企业整体资产价值、股东全部权益价值和股东部分权益价值,在以产权交易为目的的评估中,一般情形下会选择市场价值,针对明确的特定投资者时,也可以选择投资价值。企业价值评估实务中针对价值类型的选择方面基本不会出现大的偏差,但在定义和应用价值类型方面,存在未能恰当体现特定条件下价值类型内涵和属性的情形,相关参数的选取未能与所选择的价值类型相匹配。这些问题在资产基础法和收益法评估中表现得尤为突出。

(一)资产基础法评估中价值类型的应用

在采用资产基础法评估企业价值时,由于评估报告只要求披露针对评估对象的价值类型,而不涉及被评估单位各项资产和负债的价值类型,因此后者往往为大家所忽略。事实上,各项资产和负债价值类型的选择与定义,对于合理确定评估对象相应价值类型的评估结论同样至关重要,各项资产价值的计算错误也必将导致最终评估结论有失偏颇。对此,《资产评估执业准则——企业价值》第三十七条就规定,采用资产基础法进行企业价值评估,各项资产的价值根据所选用的适当具体评估方法得出,所选评估方法可能有别于其作为单项资产评估对象时的具体评估方法,应当考虑其对企业价值的贡献。在持续经营前提下,单项资产或者资产组合作为企业资产的组成部分,其价值通常受其对企业贡献程度的影响。另外,《资产评估价值类型指导意见》第十八条也指出,“执行资产评估业务,评估对象是企业或者整体资产中的要素资产,并在评估业务执行过程中只考虑了该要素资产正在使用的方式和贡献程度,没有考虑该资产作为独立资产所具有的效用及在公开市场上交易等对评估结论的影响,通常选择在用价值作为评估结论的价值类型。”上述评估准则规定使我们认识到,资产基础法评估中分别评估各项资产的目的,并非要告诉委托方该等资产单独交易下的市场价值,而是为了确定被评估企业股东全部权益价值,即评估净资产的市场价值或投资价值,但各项资产和负债的价值类型并不一定等同于评估对象的价值类型。

由于各项资产的自身特点不同,用途和持有目的不同,其表现出的价值类型也会各有差异。一般而言,在企业价值评估中,对于被评估单位所拥有的正常经营所必需的要素资产,其价值类型应该选择“在用价值”,对于其他资产则需要视情况选择“市场价值”“可变现净值”或“残余价值”等其他价值类型。固定资产等生产资料,是在物质资料生产过程中能长期发挥作用而不改变其实物形态的劳动资料,系自用性质,价值类型通常选择在用价值,且大都可以通过重置的途径采用成本法的思路评估,其重置价值不仅包括固定资产本身的购置价或建安成本,还应当包括必要的勘查设计费、建设单位管理费、运杂费、安装费、资金成本等其他间接费用,乃至建设单位合理利润;原材料是用于生产加工成产品后对外销售的劳动对象,也属于自用性质,同样可以根据替代性原则,采用重置成本法的方式确定其在用价值;而针对尚未完工的在产品或已经加工完成入库的产成品而言,其持有目的最终是要对外销售,所选择的价值类型更近似于会计准则中的可变现净值,只是需要视畅销程度确定是否扣除后续加工和销售环节所创造的适当利润,与会计准则规定的存货可变现净值并不完全一致;对于企业闲置待处置资产的价值类型通常宜选择市场价值并扣除必要的处置费用;已经报废或淘汰资产的价值类型则为残余价值。所有这些均需要评估师基于企业价值评估的特定目的,以市场参与者的视角来审视和评判。

(二)企业价值评估中投资性房地产价值类型的具体应用

采用资产基础法评估企业价值时,时常会遇到投资性房地产的评估问题,由于其自身特点及会计核算的复杂性,在这里有必要单独展开论述。

投资性房地产,是指为赚取租金或资本增值,或两者兼有而持有的房地产。企业根据会计准则的规定,可以采用成本计量模式,也可以采用公允价值计量模式。那么在企业价值评估中采用何种“计量模式”(价值类型)呢?笔者以为,基于前文的理论分析与投资性房地产的特点,选择“可变现净值”或“现值”更能满足企业价值评估的特定要求,而不论企业账面按照何种模式计量。这里的可变现净值是借用了会计准则中关于存货后续计量时采用的一个概念。会计准则指出,“所谓可变现净值,是指在日常活动中,存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额。”投资性房地产虽然不是存货,但二者都有追求转让时获取增值收益的共同点,因此,可以选择可变现净值。企业价值评估中,投资性房地产最终评估价值的高低,不仅取决于其自身市场价值的大小,还与对外处置时所发生的处置费用的多少有关,其中最大的处置费用就是相关税费,包括土地增值税和企业所得税。这些处置费用在房地产单独交易目的下市场价值或公允价值的评估时都不会涉及,但在企业价值评估中则需要充分考量。

(三)收益法评估中价值类型的应用

以一般市场参与者的角度对企业预期收益进行合理预测,是采用收益法评估企业市场价值的基础。实务中评估师往往基于企业历史经营业绩直接推算未来预期收益,但忽略了对历史经营业绩中可能存在的非经常性损益的调整,以此折现所确定的评估结果自然难以恰当揭示资产的市场价值。因此,评估市场价值时,我们需要基于市场参与者的视角,以最高最佳用途作为价值前提,分析和判断企业现有的商业模式和生产经营是否具有普遍性、可持续性,对企业历史经营中存在的关联交易、特定条件下获取的订单(如疫情、战争、地震等)、政府补贴(如科技进步奖励基金、招商引资政策)和不具普遍意义的税收优惠政策(关注优惠政策实施的区域、行业和期间),以及现有的生产流程、产品结构等方面重新梳理和审视,并视情况作出必要的调整,在此基础上估算预期收益,以恰当反映一般市场参与者正常经营下的客观收益水平。不仅如此,在企业价值评估中,对于企业当前的融资能力、融资渠道、资本结构和资本成本也需要加以分析,并基于一般市场参与者的角度,判断企业现有融资方式和融资规模的合理性,是否需要调整,判断作出调整的可行性,进而得出与价值类型和预期收益风险水平相对应的折现率。

有时候,收益法的评估结果并不能完全反映评估对象的市场价值,对此,国际评估准则就特别指出,“采用收益途径时,还可能需要对评估结果进行一些调整,以反映在现金流量预测或采用的折现率中没有考虑的事项。例如,对被评估权益的市场流通性所进行的调整,或者根据被评估权益在企业中是控制权益还是非控制权益所做的调整。”因此,评估中需要结合评估对象自身条件和评估目的所对应市场条件等因素,对收益法的评估结果进行必要的修正。

当评估投资价值时,需要基于特定投资者的视角,遵循《企业并购投资价值评估指导意见》的规定,分析和判断企业并购可能产生的管理协同效应、经营协同效应、财务协同效应和其他协同效应,合理选择相应的经济技术参数,充分理解并体现投资价值与市场价值在预期收益和折现率等关键参数的选取和确定方面存在的差异。

总之,在采用收益法评估企业价值时,所确定的假设前提、选取的参数,均需要与评估目的、价值类型相匹配、相对应、相吻合。

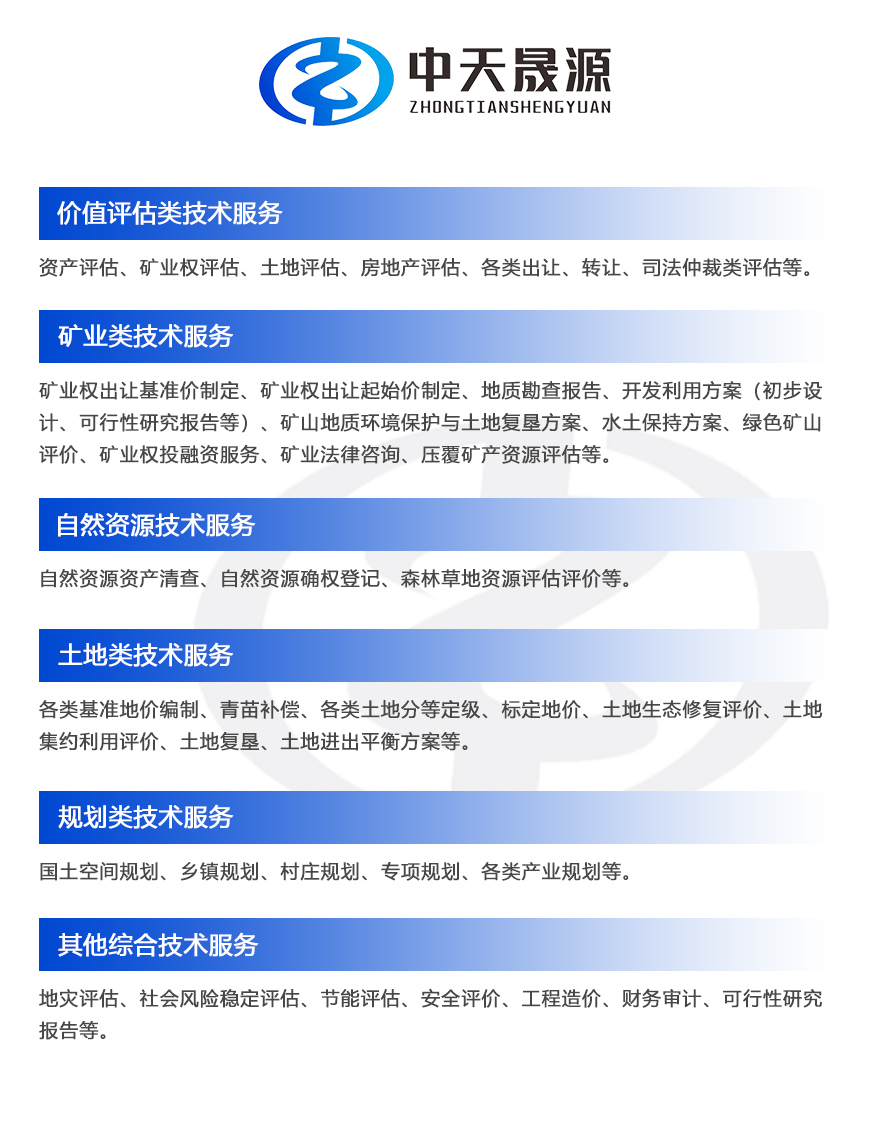

企业价值评估咨询——中天晟源是一家由多位行业资深专家发起创立的专业资产评估咨询机构。业务包含探矿权采矿权评估、矿产资源储量评审、自然资源资产清查;资产评估、房地产估价、土地评估;区片地价及基准地价评估、青苗补偿、社会稳定风险评估,土地增减挂钩;房地测绘、征拆单项评估、土地征收人员技术培训,土地及空间规划;审计造价等专业咨询服务。

公司现有员工中,本科及以上学历占比90%,其中澳大拉西亚AusIMM合资格人占比为15%。澳大拉西亚AusIMM合资格人有资格审核签署澳大利亚、加拿大、美国、南非、西欧、智利和俄罗斯证券市场的公众技术报告和支持它们的预可行性研究和可行性研究等咨询报告。

公司已通过ISO9001:2015质量管理体系认证;ISO14001:2015环境管理体系认证;ISO45001:2018职业健康安全管理体系认证。公司具备探矿权采矿权评估资质、资产评估资质、土地、房地产估价资质。公司还持有计算机软件著作权登记证书的软件——矿业权与资产评估数据管理系统、土地不动产权评估登记管理系统、土地面积检测划分评估软件、土地地形三维检测成型测量软件、土地产权确权调查软件。

公司下设西藏、云南、贵州、重庆、新疆、内蒙古、广东、广西、山西、青海、湖北等多处分支机构,未来将面向全国其它省市设置分支机构,业务实现国内全覆盖,并走向国际,在更大的舞台一展身手。

联系人:谢先生

电话:18881-458-458

邮箱:xiebin@sypg.cn

公司地址:成都市青羊区清江中路20号16楼14-15号

公司官网:http://www.sypg.cn

本文部分图文来源于网络,版权归原作者所有,如有侵权请联系私信删除。